Green Bonds spriessen auch auf helvetischem Boden

Green Bonds zählen in der hiesigen «Bond-Flora» zwar noch zu den kleineren Gewächsen. Doch in Grösse und Anzahl vermehren sie sich stark.

Text: Sandro Grimm

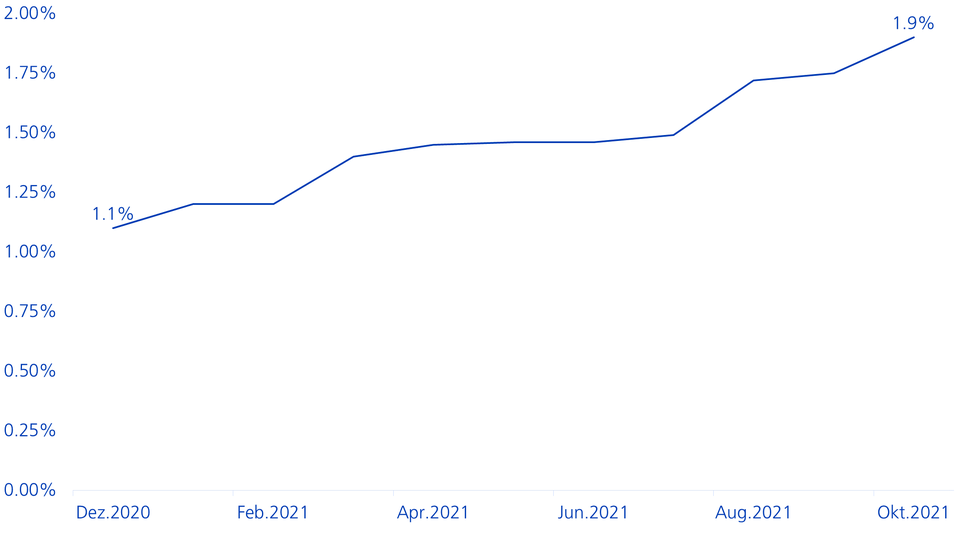

Seit Jahresbeginn wurden am Schweizer Kapitalmarkt bereits über 20 grüne Anleihen mit einem Gesamtvolumen von rund CHF 4.3 Mrd. emittiert. Zum Vergleich: Stand Ende 2020 waren 35 grüne Bonds mit einem Volumen von CHF 7.1 Mrd. ausstehend. Die Investorennachfrage nach grünen Anleihen übersteigt das Angebot am Primärmarkt um ein Vielfaches. Entsprechend hoch ist die Nachfrage im Sekundärmarkt.

Anteil Green Bonds am Gesamtmarkt

Diverse Sektoren «säen» Green Bonds an

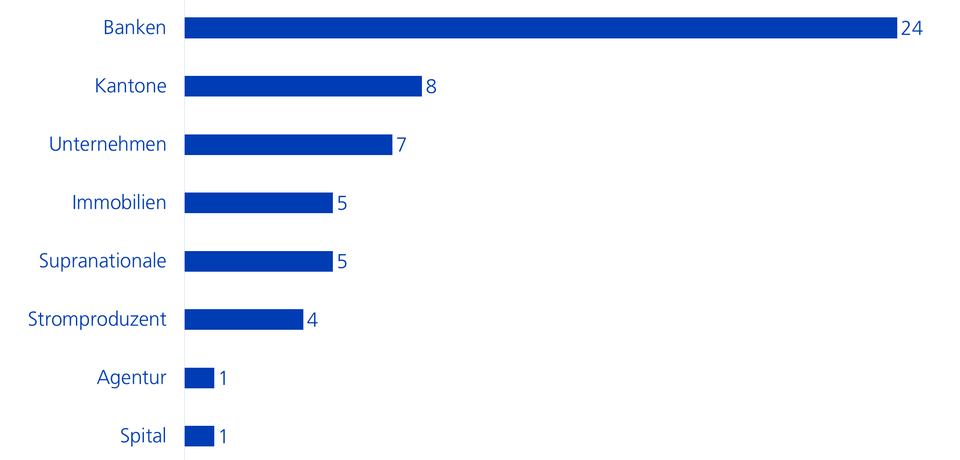

Die meisten und anteilsmässig grösste Emittenten grüner Anleihen kommen in der Schweiz derzeit aus der Finanzbranche (Banken und Versicherungen). Auch öffentlich-rechtliche Emittenten (Kantone, supranationale Organisationen) nutzen die im Vergleich zu konventionellen Bonds besseren Finanzierungkonditionen der Green Bonds. Nachhaltige Projekte lassen sich mit dem Label «Green Bond» günstiger finanzieren. Auch Immobilienfirmen geben immer mehr grüne Anleihen aus, um die energetische Sanierung ihrer Liegenschaftenportfolios zu beschleunigen. Noch sind hierzulande laut Bundesamt für Umwelt (BAFU) Gebäude für rund 40 Prozent des Energieverbrauchs verantwortlich und stossen ein Viertel der jährlichen Schweizer Treibhausgasemissionen aus. Ebenso finanzieren Stromproduzenten den Ausbau ihrer erneuerbaren Energieproduktion wie Windenergie, Photovoltaikanlagen und Wasserkraftwerke mittels grüner Anleihen zu attraktiven Bedingungen.

Anzahl Green Bonds pro Sektor

Noch viel «Dünger» für Green Bonds

Die mit 44% Marktanteil grössten Schuldnerinnen im Schweizer Franken Obligationenmarkt sind die Schweizer Eigenossenschaft, die Pfandbriefzentrale der schweizerischen Kantonalbanken und die Pfandbriefbank schweizerischer Hypothekarinstitute. Sie alle emittieren bisher keine grünen Anleihen. Es ist allerdings nur eine Frage der Zeit, bis auch diese Player in den Markt einsteigen. Europäische Länder wie Deutschland, Grossbritannien, Spanien oder Frankreich finanzieren Nachhaltigkeitsprojekte bereits mit Green Bonds und werden ihre Programme in näherer Zukunft deutlich ausweiten.

Fakt ist: Immer mehr Emittenten erstellen auf der Suche nach Kapital ein sorgfältig geprüftes Green Bond Framework, um die Investorennachfrage nach nachhaltigen Anlagen zu befriedigen. Die Investoren sind zur Finanzierungen nachhaltigen Wachstums ganz offensichtlich bereit. Damit werden grüne Anleihen ein wichtiges Instrument, um die 17 UN Sustainable Development Goals (SDGs) zu unterstützen.

Mittel gegen Greenwashing

Green Bonds verfolgen den Zweck, Emissionserlöse gezielt für nachhaltige Projekte zu verwenden. Damit ist das Verhindern einer Zweckentfremdung der Investorengelder zentral für die Stärkung und Aufrechterhaltung der Glaubwürdigkeit grüner Anleihen. Die Green Bond Principles der International Capital Market Association (ICMA) helfen, Greenwashing zu identifizieren und zu vermeiden. Die vier Hauptpfeiler des ICMA-Standards sind

- Verwendung der Emissionserlöse

- Prozess der Projektbewertung und -auswahl

- Management der Erlöse

- Berichterstattung

Emittenten von Green Bonds stehen vor allem dann in der Gunst der Investoren, wenn sie die Mittelverwendung zusätzlich zu den ICMA-Richtlinien durch unabhängige Drittfirmen begutachten lassen. Swisscanto Invest verlangt im Rahmen des hauseigenen Anlageprozesses vor jeder Anlage in Green Bonds eine unabhängige Zweitmeinung und prüft den genauen Verwendungszweck der aufgenommenen Gelder im Detail. Dieser Prozess ist wesentlich, um die Treibhausgasemissionen bis 2050 (oder früher) auf Netto-Null zu reduzieren. Die Zürcher Kantonalbank ist sowohl Teil der Net Zero Asset Managers Initiative als auch Partner der Climate Bonds Initiative (CBI).

Was es mit dem «Greemium» auf sich hat

Investitionen in Green Bonds gehen in der Regel mit einem Renditeabschlag im Vergleich zu konventionellen Bonds einher. Dieser Abschlag ist im Fachjargon als «Greemium» bekannt und lässt sich durch folgende Faktoren erklären:

- Hohe Nachfrage: Die hohe Nachfrage nach grünen Anleihen hat Einfluss auf deren Rendite. Bei Emissionen von Green Bonds liegt deshalb die Rendite im Schnitt rund zwei Basispunkte tiefer als bei vergleichbaren, konventionellen Anleihen des gleichen Emittenten.

- Schmales Angebot: Grüne Projekte und Vermögenswerte sind bei vielen Firmen immer noch ein knappes Gut.

- Nachhaltigkeit des Geschäftsmodells: Green Bonds von Unternehmen mit einem etablierten, nach ESG-Kriterien ausgerichteten Businessmodell zeigen ein geringeres Greemium als Green Bonds von Unternehmen, welche ihr Businessmodell noch an die Pariser Klimaziele ausrichten müssen.

- Administrative Kosten: Das Aufsetzen eines Green Bond Framework, das jährliche Reporting und die Prüfung der Mittelverwendung durch unabhängige Drittfirmen verursachen zwar Kosten. Diese können jedoch über tiefere Risikoaufschläge kompensiert werden.

Interessant: Das Greemium hat Bestand: Es kann auch im Sekundärmarkt weiter beobachtet werden und bleibt auch Jahre nach Emission bestehen.

Wir integrieren Green Bonds

Die Zürcher Kantonalbank integriert Green Bonds – Anleihen mit ausdrücklicher grüner Zweckbindung – parallel zum Wachstum des Anlagetypus in die bestehende Anleihepalette ihrer Swisscanto Sustainable und Responsible Bond Fonds.