Versicherungen schützen vor finanzieller Not und sind somit von hohem gesellschaftlichem Nutzen. Das gilt unabhängig vom Entwicklungsstand einer Volkswirtschaft. Besonders ausgeprägt ist dieser Nutzen in den Entwicklungsländern, wo Versicherungsdeckungen insgesamt und relativ zu entwickelten Staaten noch untervertreten sind.

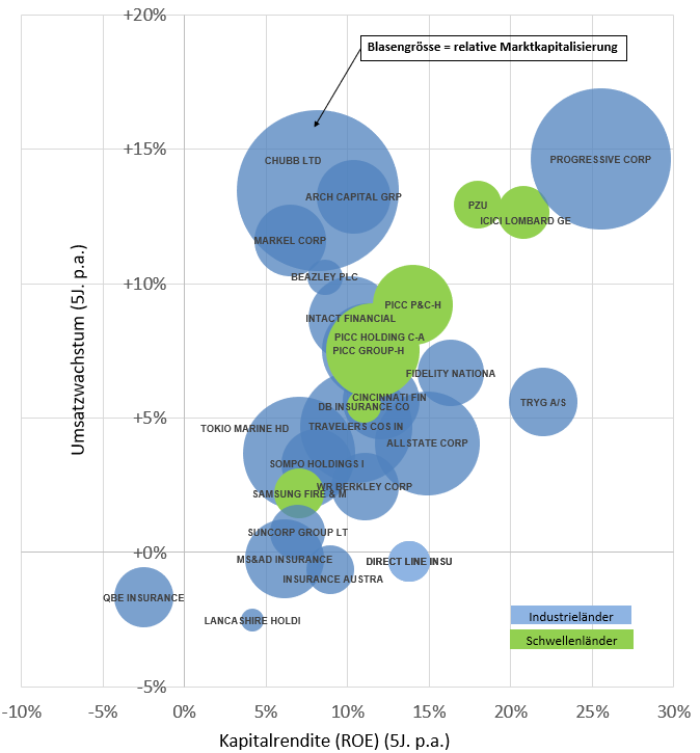

Heterogenes Bild bei den Kapitalrenditen

In den weniger weit entwickelten Märkten beschränkt sich das Nichtlebenversicherungs-Geschäft normalerweise auf die Fahrzeug- und Gebäudeversicherungen, währenddem in den grösstenteils gesättigten Märkten der Industrieländer das Spektrum der Kategorien breiter gefächert ist. Wachstumspotenziale bieten, abgesehen von vereinzelten Spezialitätenkategorien wie etwa den Cyberversicherungen oder den jüngsten zyklisch bedingten Prämienzuwächsen, primär Schwellenländer.

Die technischen Gewinnspannen im Versicherungsgeschäft und das Wachstumspotenzial sind in den Schwellenländern höher als in den Industrieländern. Letztere bieten jedoch ein weitaus grösseres Volumen an versicherbaren Risiken an. Dementsprechend lassen sich bezüglich Kapitalrenditen nach Regionen oder Entwicklungsstand keine eindeutigen Tendenzen erkennen, was die nachfolgende Grafik veranschaulicht.