Ende der Negativzinspolitik naht

Ein Krieg in der Ukraine und folglich steigende Energiepreise, ein absehbares Ende der Pandemie und damit eine hohe globale Nachfrage: Steigt also die Inflation und mit ihr die Hypothekarmarktzinsen ungebremst? Als einer der bremsenden Faktoren werden die Ausgaben der Schweizer Haushalte wirken. Obwohl die Schweizerische Nationalbank Ende Jahr den Anfang vom Ende der Negativzinspolitik einläuten dürfte, werden die Langfristzinsen nur leicht steigen.

Text: David Marmet

Steigende Inflationsraten sorgen bei Konsumenten, Unternehmern und Notenbankern vermehrt für Kopfzerbrechen. So hat die hohe globale Nachfrage, gekoppelt mit Lieferengpässen, zu einem starken Anstieg der Energiepreise geführt. Und der Krieg in der Ukraine setzt diesbezüglich nochmals eins drauf. Bereits fragen sich besorgte Bürger, ob nun wieder autofreie Sonntage anstehen wie damals 1973, als infolge des Jom-Kippur-Krieges das Flanieren auf Schweizer Autobahnen möglich war. Oder wird sich das Wirtschaftswachstum bald normalisieren – und mit ihm die Inflationsraten, sodass der jüngste Anstieg der Hypothekarzinsen zum Stillstand kommt? Hier eine volkswirtschaftliche Einschätzung.

Ausgaben durcheinandergewirbelt

Eine wichtige konjunkturelle Stütze in der Coronapandemie war die Nachfrage nach langlebigen Gütern. Dienstleistungen konnten aufgrund verordneter Einschränkungen oftmals nicht erbracht werden. So war zum Beispiel der Konsum von Auslandferien, Kino- oder Friseurbesuchen stark eingeschränkt. Das durchschnittliche Budget der Schweizer Haushalte blieb indes – nicht zuletzt dank den Stützungsmassnahmen wie Härtefall- und Kurzarbeitsentschädigungen – recht stabil. Viele Haushalte bewog dies, ihre Lieblingsgüter bequem vom Sofa aus zu bestellen. Ein Beispiel: Während in den Jahren 2020 und 2021 der durchschnittliche Haushalt seine Ausgaben für Pauschalreisen (Dienstleistungen) im Vergleich zu Vor-Corona-Zeiten um über 50 Prozent reduzierte, gab er für Fahrräder (langlebige Güter) über 50 Prozent mehr Geld als üblich aus.

Gegenbewegung: Ja, aber …

Bekanntlich hat der Bundesrat Mitte Februar 2022 beinahe alle Coronamassnahmen aufgehoben. Die Pandemie gehört zwar noch nicht der Vergangenheit an, aber die wirtschaftlichen Bremsspuren werden von Woche zu Woche schwächer. Unser Konsumverhalten wird sich dadurch wieder dem Vor-Krisen-Muster annähern. Kommt es nun zur Gegenbewegung, indem sich bei langlebigen Gütern ein Sättigungseffekt bemerkbar macht, für Dienstleistungen sich aber ein Nachholeffekt abzeichnet? Sättigungseffekte dürften sich bei gewissen Gütern tatsächlich bemerkbar machen. Hingegen sind Nachholeffekte bei Dienstleistungen ungleich schwerer zu bewerkstelligen. Um bei den obigen Beispielen zu bleiben: Möglicherweise gehen wir bald wieder mehr als gewöhnlich ins Kino, für den Friseurbesuch gilt dies allerdings nicht. Und wenn wir wieder vermehrt ins Ausland reisen, ist das zwar ein persönlicher Gewinn, für die Schweizer Volkswirtschaft insgesamt aber kaum relevant für die Wertschöpfung. Somit wird der private Konsum in den nächsten Quartalen wohl nicht zu den Wachstumsstützen zählen. Wie Umfragen der Konjunkturforschungsstelle der ETH Zürich indes zeigen, planen die Schweizer Unternehmen, ihre Kapazitäten deutlich auszubauen. Die Ausrüstungsinvestitionen werden der Konjunktur Rückenwind verschaffen. Wir rechnen für dieses Jahr mit einem BIP-Wachstum von 3 Prozent.

Dienstleistungsinflation zu zaghaft

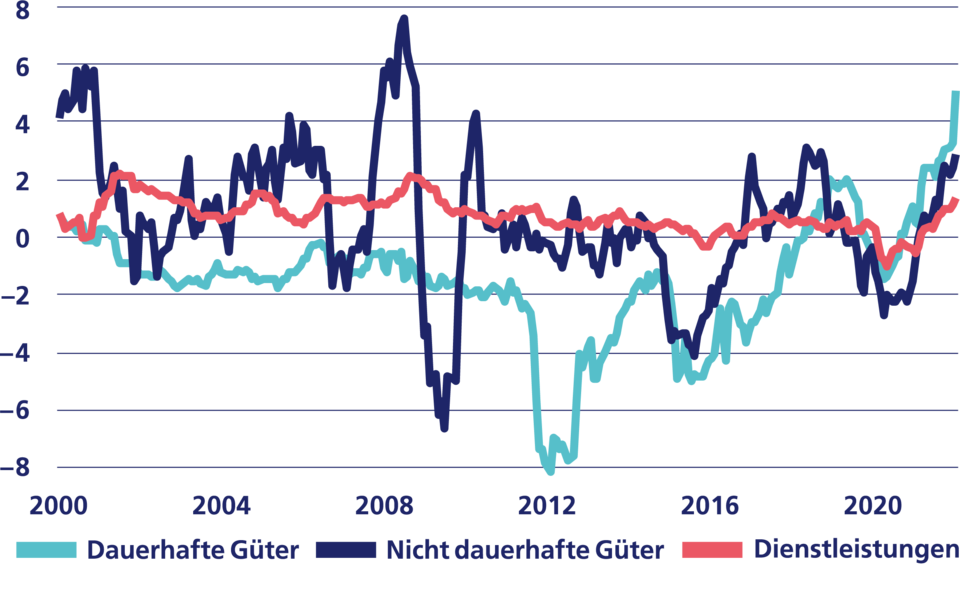

Was heisst das für die Inflation, die den einen oder anderen Hausbesitzer, der kurz vor Abschluss seines Hypothekarvertrags steht, zurzeit unruhig schlafen lässt? Wie die untenstehende Grafik zeigt, haben insbesondere die Preise von dauerhaften Gütern eine ausserordentliche Dynamik an den Tag gelegt. Im Zuge der Normalisierung werden die Dienstleistungspreise weiter leicht steigen, während viele Güterpreise ihren Höhepunkt, den obigen Ausführungen entsprechend, bald überschritten haben dürften. Die Schweizer Inflationsrate wird sich daher gemäss unserer Prognose in den nächsten Quartalen reduzieren. Aus Sicht der Inflation hat die Schweizerische Nationalbank (SNB) folglich keinen unmittelbaren Bedarf, die Zinsen zu erhöhen. Der erwähnte Hausbesitzer kann also ruhiger schlafen. Allerdings wird auch das Einkommen kaum steigen, kommt doch die Lohn-Preis-Spirale bei der Gemengelage nicht zum Drehen.

Inflationsdynamik bei dauerhaften Gütern

Dienstleistungspreise bis jetzt nur moderat gestiegen (in %)

Für die SNB öffnet sich ein Zeitfenster

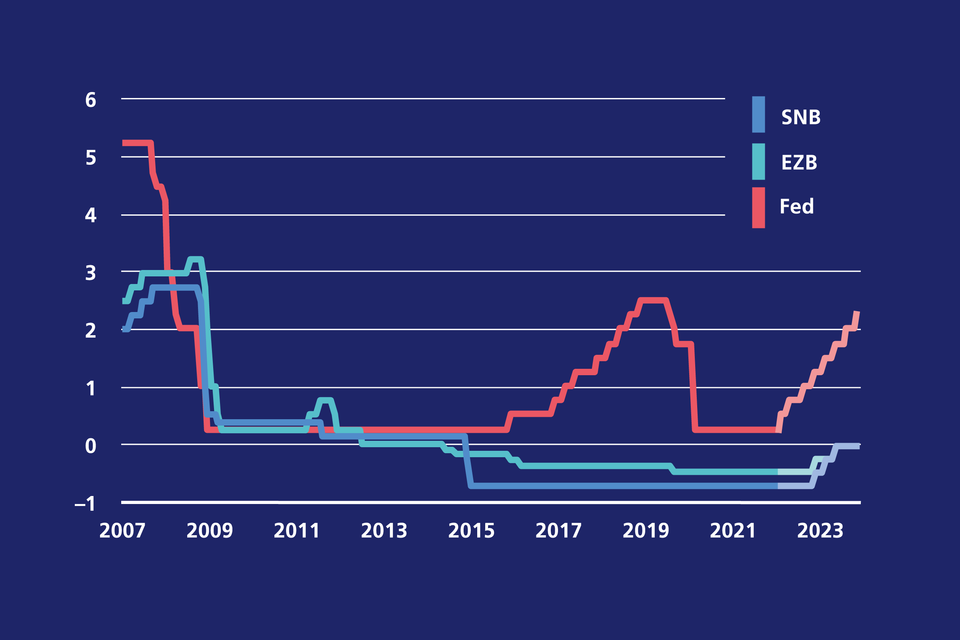

Dennoch sind wir der Meinung, dass die SNB Ende 2022 an der Zinsschraube drehen wird. Zahlreiche Notenbanken rund um den Globus leiten den Ausstieg aus ihrer expansiven Geldpolitik ein. So wird die US-Notenbank Fed die Zinsen bald deutlich erhöhen (siehe Grafik). Die Europäische Zentralbank (EZB) schien sich dieser Zinsnormalisierung bisher zu entziehen. Nun aber zeigt sie sich besorgt über die Inflationsrisiken. Sie dürfte deshalb im Dezember 2022 den Einlagesatz für Geschäftsbanken um 25 Basispunkte erhöhen. Im Gegensatz zur Eurozone verharrt die Schweizer Inflation zwar im Zielbereich der SNB. Allerdings dürfte auch die SNB handeln, bietet sich ihr doch die Gelegenheit, für einmal die Risiken der Finanzstabilität in den Fokus ihrer geldpolitischen Überlegungen zu stellen. Nach acht Jahren Negativzins-Regime kann sie so den Anfang vom Ende der stets als temporär betrachteten Phase einläuten – es wäre notabene die erste Zinserhöhung seit über 15 Jahren. Bereits bei der Einführung der Negativzinsen im Dezember 2014 zeigte sich die SNB beunruhigt über die Ungleichgewichte am Immobilienmarkt. Bekanntlich haben sich die Immobilienpreise seither weiter deutlich erhöht. Die Ungleichgewichte haben folglich nochmals zugenommen. Es ist daher unumstritten, dass die Entwicklung bei den Vermögenspreisen eine Abkehr der Negativzinspolitik rechtfertigt. Die Gretchenfrage ist, was das für den Schweizer Franken bedeutet. Er dürfte nicht allzu stark aufwerten. Erstens ergeben sich durch das global steigende Zinsniveau für Anleger durchaus attraktive Alternativen zu in Franken denominierten Anlagen. Zweitens bleibt die Auslandnachfrage für Schweizer Produkte nach Ende der Pandemie – und trotz Ukrainekrieg – stark. Eine Zinserhöhung wäre demgemäss für die Schweizer Unternehmen im Allgemeinen verkraftbar. Für uns heisst das, dass die SNB im Dezember einen ersten Zinsschritt wagt und sich dann im Laufe des Jahres 2023 von der Negativzinspolitik verabschieden wird.

Der Anfang vom Ende der Negativzinspolitik

Leitzinsentwicklung inkl. Prognose der ZKB; in %

Hypothekarzinsen haben wenig Potenzial

Da die Teilnehmer an den Finanzmärkten von der SNB deutlich mehr als eine Zinserhöhung bis Ende 2022 erwarteten, sind auch die Renditen der Schweizer Staatsanleihen gestiegen. Dies wiederum führte zu steigenden Hypothekarzinsen. Geht der Anstieg ungebremst weiter? Die SNB wird gemäss unseren Einschätzungen die Leitzinsen nicht in dem Ausmass anheben, wie es die Finanzmarktteilnehmer erwarten. Indes werden sich die Schweizer Eidgenossen der globalen Renditedynamik nicht ganz entziehen können. Dies spricht für leicht höhere Schweizer Renditen – und indirekt auch für leicht höhere Hypothekarzinsen. Damit ist die Zinswende zwar eingeläutet, das Zinsniveau wird aber noch für sehr lange Zeit unter dem historischen Durchschnitt bleiben.