Open Banking – wie es sich entwickelt

Mit Open Banking beziehungsweise Open-Finance-Geschäftsmodellen beschäftigen sich Finanzplätze weltweit seit Längerem. Wir haben mit Roger Wisler, dem zuständigen Leiter des Open-Banking-Fachbereichs, über das Thema und die Anwendung am Schweizer Finanzplatz und konkret bei der Zürcher Kantonalbank gesprochen.

Text: Livia Caluori

Roger Wisler, der Open-Banking-Fachbereich wurde von rund zwei Jahren im Multichannel Management (MCM) etabliert, um die laufenden Vorhaben für die Kerngeschäfte zu unterstützen. Um was geht es bei Open Banking?

Dafür gibt es in der Literatur viele Definitionen und Erklärungen. Im Kern geht es darum, neue digitale Kundeninnovationen zu ermöglichen. Denn mit Open Banking werden Daten, Funktionen und Services von Banken mit Drittanbietern in einer Kooperation vernetzt, womit eben neue Kundenlösungen entstehen oder bestehende erweitert werden.

Konkret?

Open Banking ist die Öffnung der Bankdaten auf Kundenwunsch, so dass zum Beispiel Konto- oder Transaktionsdaten für Softwarelösungen von Drittanbietern (zum Beispiel FinTechs oder WealthTechs) zur Verfügung gestellt werden können. Aber auch die Bank kann im Use Case von Multibanking auf Kundenwunsch eine weitere Bankbeziehung des Kunden in ihrem eigenen E-Banking konsolidieren. Wenn man die Business-Modelle auf Open Finance erweitert, so sind auch weitere Finanzinstitute wie Versicherungen, Vorsorgeeinrichtungen, Pensionskassen etc. tangiert.

Bitte ein anschauliches Beispiel.

Ein solches Beispiel von Open Banking sind Plattformen, die Finanzdaten von unterschiedlichen Bankbeziehungen aggregieren und dadurch eine gesamte Vermögensübersicht – auch Multibanking genannt – ermöglichen.

Wie sicher ist dieser Datenaustausch mit Dritten?

Sehr sicher. Denn hierfür kommen standardisierte Schnittstellen zum Zuge, sogenannte APIs, worüber die eigentlichen Kundendaten kontrolliert und an die Drittanbieter gesichert und effizient übertragen werden. Die Gewährleistung von Datenvertraulichkeit und Datensicherheit mit den erforderlichen technologischen Sicherungsmassnahmen steht dabei im Mittelpunkt.

Die Innovation per solcher Angebote ist das eine. Doch sind diese neuen Lösungen denn überhaupt gefragt?

Das sind sie. Denn Open-Banking-Geschäftsmodelle tragen zu einem positiven Kundenerlebnis bei. So werden Kunden von einer Vielzahl unterschiedlicher Finanzdienstleister – ob Banken, FinTechs, branchenfremde Dienstleister – bedient. Eine Vereinfachung und Vernetzung dieser Landschaft ist darum eindeutig in deren Interesse.

Die Zürcher Kantonalbank engagiert sich aktiv in der API-Standardisierung für den Schweizer Finanzplatz. In den Arbeitsgruppen bei Swiss Fintech Innovations und OpenWealth Association arbeiten wir mit, so dass Use Cases und unseren Partnern realisiert werden.

Roger Wisler, Leiter Open-Banking

Inwiefern ist Open Banking ein Thema bei der Zürcher Kantonalbank?

Open Banking und die Öffnung der API-Schnittstellen – es ist bei der Zürcher Kantonalbank schon länger in der Umsetzung. Vor etwa drei Jahren wurde innerhalb der Bank entschieden, dass API-Schnittstellen als strategische Stossrichtung innerhalb des Geschäftsbereichs Multichannel Management zu etablieren ist und dazu ein API-Fachbereich aufgebaut werden soll. Dies hat mich auch motiviert, mich damals für die Stelle zu bewerben. Ein wichtiger Teil unseres API-Fachbereichs ist, Wissen und Erfahrungen rund um Trends im Open Banking sowie den API-Standard innerhalb der Bank zu vermitteln – und auch zu teilen und darüber Diskussionen zu führen. Die laufenden Projekte unterstützen wir bestmöglich. Unterdessen hat sich der API-Fachbereich innerhalb der Kanalstrategie von Multichannel Management positioniert und gehört wie alle anderen digitalen Kanäle zur jährlichen Portfolioplanung.

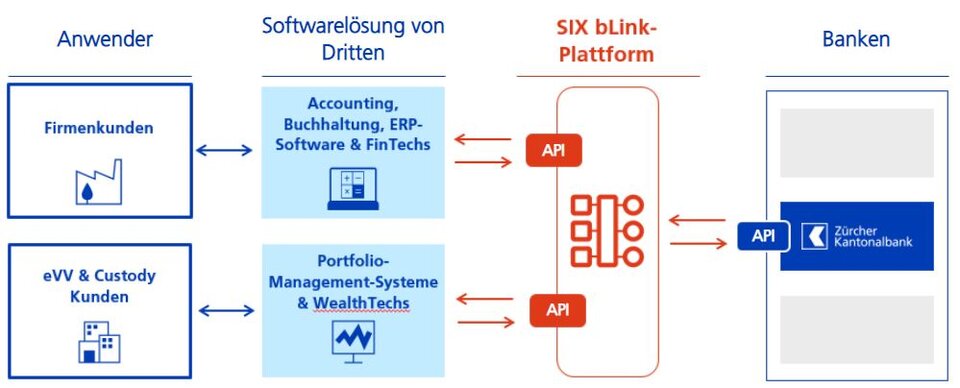

Seit vergangenem Jahr können Firmenkunden und Treuhänder mit einer entsprechenden Software für Buchhaltung und Finanzplanung via der SIX bLink-Plattform mit den Firmenkonten bei der Zürcher Kantonalbank verbunden werden, um die Debitoren- und Kreditoren-Buchhaltung abzugleichen.

In einem weiteren Use Case wurden für externe Vermögensverwalter und Custody-Kunden die OpenWealth APIs für Softwarelösungen im Wealth-Management realisiert. Diese ermöglicht es, die Positions- und Transaktions-Daten direkt mit dem Depot bei der Bank abgleichen zu können und somit die Verwaltungs- und Beratungsleistungen anhand von aktuellen Daten zu optimieren.

Wird bei diesem Thema sogar mit anderen Banken zusammengearbeitet?

Durchaus. Die Zürcher Kantonalbank engagiert sich aktiv in der API-Standardisierung für den Schweizer Finanzplatz. In den Arbeitsgruppen bei Swiss Fintech Innovations und OpenWealth Association arbeiten wir mit, so dass Use Cases und unseren Partnern realisiert werden. Auch Béatrice Sidler, unsere Leiterin vom Multichannel Management, ist der Meinung, dass nur ein gemeinsamer Weg am Finanzplatz die Standardisierung zum Erfolg bringen kann.

Die Zürcher Kantonalbank im Besonderen hat Open Banking also auf dem Radar. Wie schaut es mit dem Schweizer Finanzmarkt im Allgemeinen aus?

Das Institut für Finanzdienstleistungen Zug (IFZ) hat den Schweizer Markt kürzlich unter die Lupe genommen. Das Resultat der Untersuchung ist die Open Banking Studie 2022. Teil davon war eine Umfrage bei über 30 Retailbanken, ob sich die Bank mit eigenen API-Schnittstellen gegenüber Drittanbietern geöffnet hat oder eine Öffnung in den nächsten Jahren geplant ist. Interessant ist, dass tatsächlich bei einer Mehrheit die Öffnung schon realisiert oder in Planung ist. Das heisst, es geht in der Branche vorwärts.

Wie wird Open Banking künftig den Schweizer Finanzplatz prägen?

Das lässt sich nur hypothetisch sagen. Auffällig ist sicher, dass die Entwicklung in den vergangenen Jahren stark an Dynamik zugelegt hat und die Theorie auch in die Praxis umgesetzt wurde.

Alles in allem wird es künftig mit Sicherheit viel mehr Kooperationen und Partnerschaften zwischen Banken und Drittanbietern in Open Business Modellen geben. Dies vor allem dort, wo Ökosysteme und zugehörige Plattformen ein Kundenbedürfnis mit Finanzprodukten lösen können.

Wie weit fortgeschritten ist diese innovative Bewegung im internationalen Vergleich?

Im Ausland wird die Öffnung der Schnittstellen oftmals vom Regulator vorgeschrieben. In der EU gilt seit 2018 die Richtlinie PSD2, welche die Banken zwingt, ihre Schnittstellen für Dritte für Konten im Zahlungsverkehr zugänglich zu machen. Zudem haben sich auch vermehrt Partnerschaften zwischen Banken und FinTechs respektive weiteren Plattformen wie zum Beispiel Online-Brokers entwickelt, um Open Banking Lösungen gemeinsam zu realisieren.

Und wie schaut es in der Schweiz aus?

Hierzulande verfolgen wir einen marktgetriebenen Open-Banking-Ansatz. Dadurch sind Branchenorganisationen – wie zum Beispiel die OpenWealth Association – individuell entstanden, um Use Cases und Standards voranzutreiben. Ob das genügt, wird sich zeigen. Jedenfalls gibt dies einen gewissen Druck auf die Schweizer Finanzbranche, sich strategisch mit dem Thema zu befassen.

Noch erwähnen möchte ich: Letzten Februar wurde der Bericht des Bundesrates zum Thema Digital Finance: Handlungsfelder 2022+ publiziert. Im Bericht wird verdeutlicht, dass die Entwicklungen im Bereich Open Finance eng verfolgt werden, so dass keine Entkoppelung zum Europäischen Finanzplatz entsteht. Das heisst: Die Behörden erwarten von der Branche weitere Ergebnisse und Fortschritte für offene Business-Modelle, so dass die Interessen von Kunden und Anlegern berücksichtig werden, so wie es andere Finanzmärkte auch vorsehen.

Glossar der Fachbegriffe

Open Banking / Open Finance

Open Banking / Open Finance

Open Banking respektive Open Finance sind Business Modelle mit dem Austausch von Kundendaten (dies mit dem Einverständnis des Kunden) über standardisierte und gesicherte Schnittstellen mit Drittparteien.

API

API

Application Programming Interface ist der Code, so dass Softwareprogramme untereinander kommunizieren können.

FinTech

FinTech

Finanztechnologie ist ein Sammelbegriff für technologische Finanzinnovationen, die sich mit neuen Finanzdienstleistungen positionieren.

WealthTech

WealthTech

Wealth Technology ist eine Untergruppe von FinTech, welche sich auf die Vermögensverwaltung fokussieren.

PSD2

PSD2

Payment Services Directive ist die erweiterte Zahlungsdienste-Richtlinie des Europäischen Parlaments, die seit 2018 in Kraft ist. Die Regulierung verpflichtet sämtliche Banken im EU-Raum, den Drittparteien den Zugriff auf Kundenkonten zu gewähren, welche die Bank über APIs zur Verfügung stellen.

Use Case

Use Case

Ein Anwendungsfall beschreibt mögliche Szenarien zwischen Akteuren und Systemen, um ein bestimmtes fachliches Ziel zu erreichen.

Swiss Fintech Innovations

Swiss Fintech Innovations

Dies ist ein unabhängiger Verband von Schweizer Finanzinstituten, die sich die Förderung von Zusammenarbeit und digitalen Innovationen in der Finanzdienstleistungsbranche zum Ziel gesetzt haben.

OpenWealth Association

OpenWealth Association

Die OpenWealth Association hat das Ziel, die Open-API Standards für eine globale Vermögensverwaltungsgemeinschaft zu definieren, zu pflegen und zu operationalisieren.

SIX-Plattform

SIX-Plattform

Mit bLink stellt SIX den Finanzinstituten und Software- oder Serviceanbietern eine skalierbare Plattform für standardisierte API-Schnittstellen zur Verfügung.

Ökosysteme

Ökosysteme

Dies ist ein kundenzentriertes Netzwerk mit verschiedensten Akteuren, um Kunden eine Vielfalt von Services in verschiedenen Lebensbereichen zu bieten.