Aktien Schwellenländer: Klein vor gross

Aktien von kleineren Unternehmen aus Schwellenländern (Small Cap Aktien Emerging Markets) profitieren überdurchschnittlich von der starken wirtschaftlichen Entwicklung der aufstrebenden Volkswirtschaften. Bisher sind sie eine vernachlässigte Anlageklasse. Was Sie aktuell interessant macht, lesen Sie im Beitrag von Anlagestratege Felix Jäger.

Text: Felix Jäger

Während die klassischen Aktienindizes der Schwellenländer gegenüber den Industrienationen im vergangenen Jahr Federn lassen mussten, sind die Nebenwerte in den Schwellenländern aus dem Schatten der grossen Unternehmen getreten. Kleinere Unternehmen (sogenannte Small Caps) konnten von ihrer starken Ausrichtung an die Konjunktur der Schwellenländer und von ihrer tiefen China-Gewichtung profitieren.

So erreichte der MSCI Emerging Markets Small Cap Index 2023 eine Outperformance von gut 14 Prozent gegenüber dem klassischen MSCI Emerging Markets Index. Auch für dieses Jahr gilt: Small Caps aus Schwellenländer sind gut aufgestellt und bieten Anlagechancen.

Was sind Small Cap Aktien?

Small Cap Aktien sind Aktien von Unternehmen mit einer vergleichsweise geringen Marktkapitalisierung. Sie sind börsenkotiert und weisen durchschnittliche eine Bewertung von ca. einer halben Milliarde USD auf. Das Gegenstück zu den Small Caps bilden die Mid Caps und Large Caps, aus denen sich die klassischen Aktienindizes zusammensetzen.

Kleinere Unternehmen stärker auf Binnennachfrage ausgerichtet

Small Cap-Aktien aus Schwellenländern könnten auch 2024 vom stärkeren Wachstum in den Schwellenländern profitieren. Während der Internationale Währungsfonds für 2024 in den entwickelten Ländern von einem durchschnittlichen Wachstum von 1,4 Prozent ausgeht, wird bei den Schwellenländern mit einem weitaus höherem Wachstum von 4,0 Prozent gerechnet. Diese Wachstumsdifferenz ist einerseits strukturell bedingt, andererseits präsentiert sich die Konjunkturdynamik für die Schwellenländer aktuell besser als in den Industrieländern.

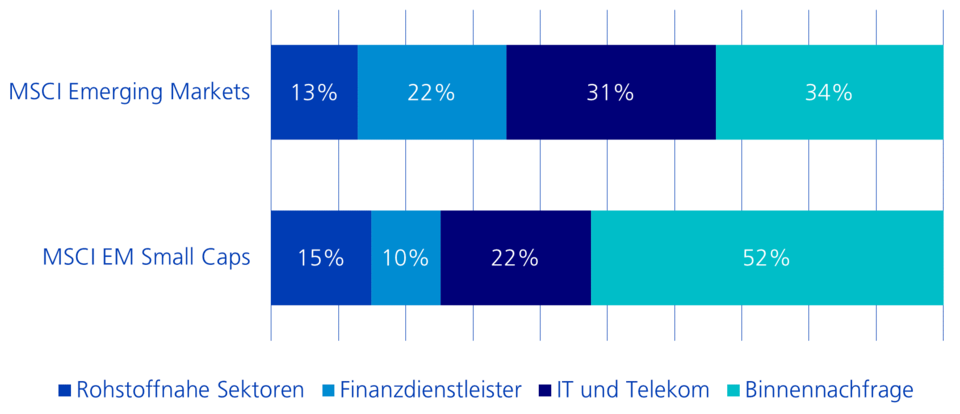

Kleinere Firmen aus den Schwellenländern profitieren von dieser wirtschaftlichen Stärke besonders, da sie stärker auf die Binnennachfrage ausgerichtet sind. Während grosse Firmen aus den Schwellenländern wie zum Beispiel Samsung oder der Halbleiterhersteller TSMC stark abhängig von der Nachfrage aus den entwickelten Ländern sind, bedienen Small Caps oft jene aus dem eigenen Land. Zudem stellt sich auch die Branchenaufteilung des Small Cap Index so dar, dass Sektoren, die dem Binnenkonsum aus den Schwellenländer nahe stehen, eine hohe Gewichtung aufweisen (vgl. Grafik). Dazu zählen die Sektoren Konsumgüter, Industrie, Gesundheit, Versorger und Immobilien. Daher dürften kleinere Firmen von der aktuell starken Konjunktur in den Schwellenländern am meisten profitieren und angesichts des steigenden Binnenkonsums mit einem Gewinnwachstum rechnen.

Aufteilung Sektoren im Vergleich

Weniger China – mehr Indien

Das Sorgenkind unter den Schwellenländern stellt aktuell China dar. Die Immobilienkrise hat das Land im Griff und unterdrückt in grossen Teilen die wirtschaftliche Erholung nach dem Ende der Zero-Covid-Politik. Auch hier bieten Small Caps Vorteile, denn im MSCI Emerging Markets Small Cap Index spielt China eine vergleichsweise geringe Rolle. Während China im klassischen MSCI Emerging Markets Index mit 28 Prozent die grösste Indexgewichtung darstellt, macht es bei den Small Caps nur 7 Prozent aus. Hingegen weisen aufstrebende Länder wie Indien und Taiwan im Small Cap Index höhere Allokationen auf als China. Insbesondere in Indien stehen die Wirtschaft und auch der Kapitalmarkt mitten in einer starken Wachstumsphase, von der die an der Binnennachfrage orientierten Small Caps profitieren dürften. Andererseits ist die China-Untergewichtung ein Risiko, falls der zuletzt deutlich abgestrafte chinesische Aktienmarkt eine starke Erholung zeigen sollte. Davon gehen die Experten der Zürcher Kantonalbank aber aktuell nicht aus.

Eine vernachlässigte Anlageklasse

Small Caps aus Schwellenländern weisen neben den geschilderten Faktoren, die kurz- und mittelfristig für Rückenwind sorgen, auch einige langfristig positive Eigenschaften auf. So sind sie eine vernachlässigte Anlageklasse, die viele Investorinnen und Investoren noch nicht auf dem Radar haben. Deshalb haben sie einen weniger guten Zugang zum internationalen Kapitalmarkt und müssen eine höhere Eigenkapitalrendite abliefern, um interessant zu sein. Aus Investorensicht führt dies dazu, dass Small Caps aus den Schwellenländern langfristig eine etwas höhere erwartete Rendite aufweisen als Large Caps. Zudem besteht die Möglichkeit, dass die Aufmerksamkeit in Zukunft vermehrt auf diese Anlageklasse gerichtet wird, was zu Kursgewinnen führen könnte.

Weniger staatsnahe Betriebe bei den Small Caps

Ein weiterer Vorteil von Small Caps ist die Tatsache, dass es bei ihnen deutlich weniger Staatsunternehmen gibt. Während staatsnahe Betriebe bei den Large Caps der Schwellenländer mehr als 20 Prozent des Index bilden, sind es bei Small Caps weniger als 10 Prozent. Dies ist deshalb von Vorteil, weil staatliche Unternehmen gerade in Schwellenländern oft nicht nur nach betriebswirtschaftlichen Kriterien geführt werden, sondern auch politische Motive eine grosse Rolle spielen.

So können staatsnahe Betriebe als Mittel gegen Arbeitslosigkeit instrumentalisiert werden, indem zusätzliche Arbeitsplätze geschaffen werden, auch wenn sie betriebswirtschaftlich keinen Sinn machen. Ausserdem werden aktuell gerade in China die staatlichen Banken dazu angehalten, insolvente Immobilienkonzerne zu stützen, um die Immobilienkrise zu lindern. Dies kann zulasten der Investorinnen und Investoren gehen, die mit entsprechend geringeren Renditen im Vergleich zu privatwirtschaftlichen Unternehmen rechnen müssen.

Small Caps mit defensiven Qualitäten

Small Cap-Aktien gelten oft als risikoreicher im Vergleich zu Large Cap-Aktien, da kleinere Unternehmen anfälliger für Marktschwankungen und Liquiditätsrisiken sein können. Allerdings sprechen im Falle der Small Caps aus Schwellenländern einige Argumente dafür, dass sie sogar weniger risikoreich sind als Large Caps. So ist der MSCI Emerging Market Small Cap Index sehr breit diversifiziert. Die grössten zehn Titel machen nur 3 Prozent des Index aus, verglichen mit 23 Prozent bei den Large Caps. Dies spiegelt sich auch in einer tieferen Volatilität und in einer geringeren Schwankungsanfälligkeit zum Markt wider. Während Small Caps entwickelter Länder als risikoreicher als der Gesamtmarkt bezeichnet werden, gilt bei den Schwellenländern das Gegenteil: deren Small Caps weisen defensive Qualitäten auf.

Attraktiv, aber nicht überteuert

Trotz der hier angesprochenen Vorteile ist der MSCI Emerging Markets Small Cap Index attraktiv bewertet. So weist er ein nur leicht höheres Kurs-Gewinn-Verhältnis und das gleiche Kurs-Buchwert-Verhältnis auf wie der MSCI Emerging Markets Index (vgl. Tabelle).

Kennzahlen im Vergleich

(EM = Emerging Markets)

(Quelle/n: MSCI, Bloomberg, Zürcher Kantonalbank)

| MSCI EM | MSCI EM | |

|---|---|---|

| Gewicht grösste 10 Titel | 23% | 3% |

| Volatilität | 17,0% | 15,7% |

| Kurs-Gewinn-Verhältnis | 11,5 | 12,8 |

| Kurs-Buchwert-Verhältnis | 1,6 | 1,6 |

Die hier angesprochenen Vorteile von Small Caps aus den Schwellenländern gegenüber dem klassischen Emerging Markets Index sprechen sowohl kurz- wie auch mittelfristig für diese Anlageklasse.