Die dunklen Wolken werden zwar im kommenden Anlagejahr nicht gänzlich verschwinden. Allerdings: «Für 2023 sehen wir einige Silberstreifen am Horizont», sagt Anja Hochberg, Leiterin Multi-Asset Solutions.

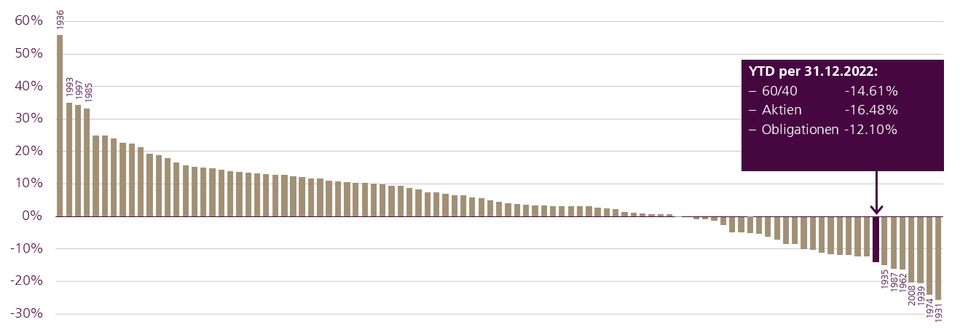

Trend 1: Renaissance des Multi-Asset-Portfolios

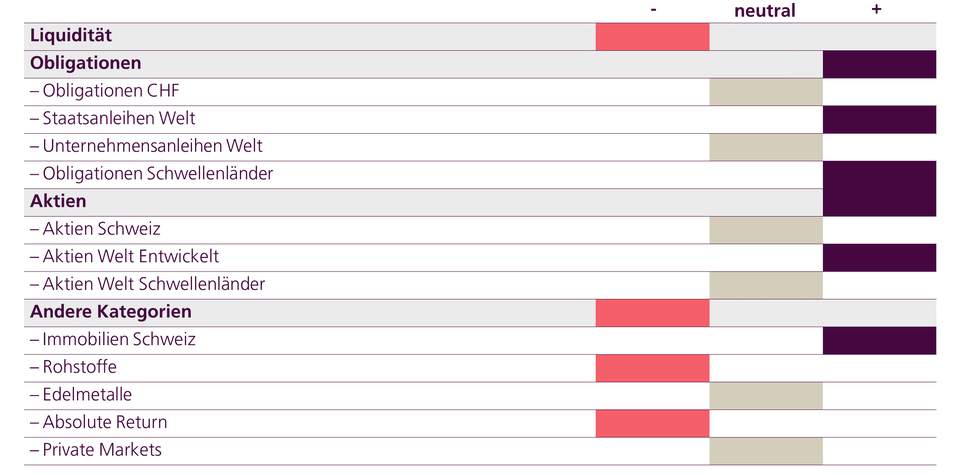

Die Zinswende kehrt die Vorteile des Obligationen-Anteils in einem Multi-Asset-Portfolio endlich wieder stärker hervor. Zum einen ist mit deutlich mehr Renditebeitrag von den Obligationen zu rechnen als in den Jahren zuvor. Derzeit liegt die Gesamtmarktrendite für den Schweizer Markt (Swiss Bond Index) bei rund 2 Prozent.

Während der Negativzins-Periode ging ein Obligationen-Portfolio nicht nur mit fallenden Renditen einher, sondern auch mit steigenden Zinsrisken, d.h. einer höheren Duration. Dies hat sich nun gekehrt. Höhere Renditen an den Obligationenmärken gehen wieder mit weniger Zinsrisiken einher.

Trend 2: Milde Rezession erwartet

Rezessionen, insbesondere wenn sie heftig ausfallen, sind Gift für Aktienmärkte und andere risikobehaftete Anlagen. Wir erwarten zwar eine Rezession, aber nur eine milde. Die Gründe:

- Der US-amerikanische Arbeitsmarkt ist nach wie vor robust.

- Die Konsumentenverschuldung hält sich in Grenzen.

- Die Banken sind mehrheitlich solide aufgestellt und die Unternehmen zeigen eine robuste Tragfähigkeit hinsichtlich der Schulden.

- Einen überbordender Investitionsboom wie in den 2000er-Jahren oder eine massive Überbewertung bei Immobilien wie zuletzt 2008 ist nicht feststellbar.

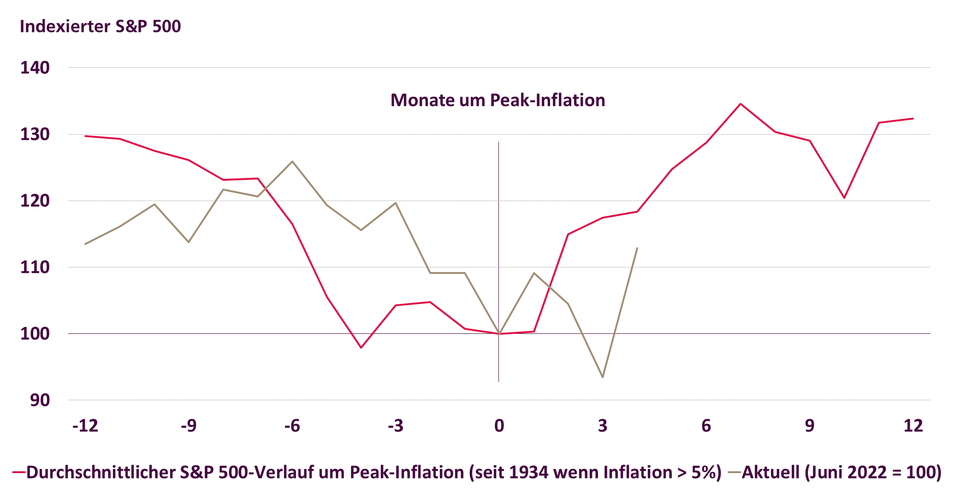

Der Tiefpunkt der Konjunktur dürfte gegen Mitte 2023 eintreten. Der Aktienmarkt gilt erfahrungsgemäss als einer der besten Frühindikatoren für die künftige Konjunkturentwicklung. Unter den Voraussetzungen, dass die Inflation ihren Höhepunkt überschritten hat und die Bewertungen noch ein wenig fallen, ist mit einem Ende der Börsenbaisse und mit einer anschliessenden Erholung bereits im ersten Quartal 2023 zu rechnen.

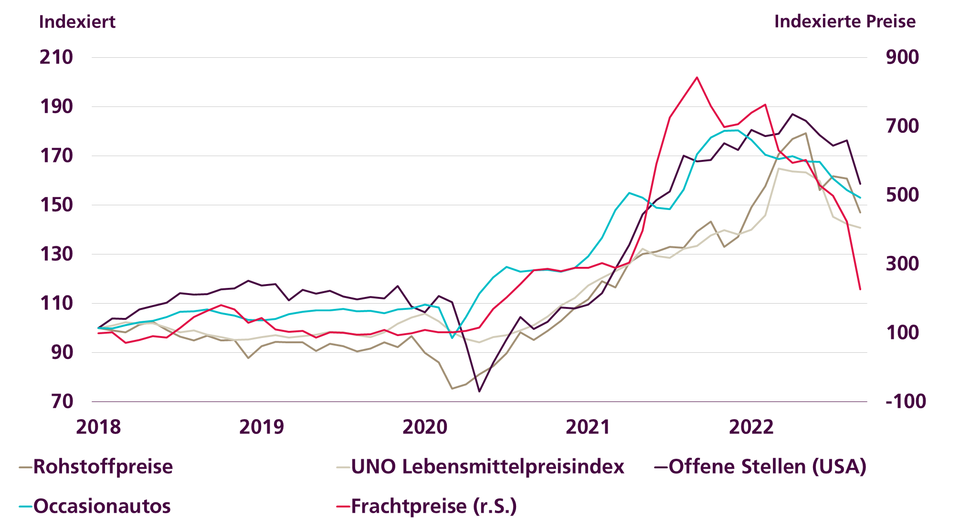

Die aktuelle Entwicklung der Teuerung unterstützt diesen vorsichtigen Optimismus. In den USA ist der Inflations-Zenit bereits überschritten. Preistreibende Güter wie etwa Rohstoffe, Lebensmittelpreise, Preise für Occasionsautos und insbesondere Frachtpreise haben sich allesamt verbilligt. Selbst die Mietpreise für US-Immobilien sinken seit vergangenem Oktober.