Pensionskassen-Spezialauswertung zeigt: Vermögensverwaltungskosten seit 2020 gestiegen, Top-Performer-Kassen nehmen höhere Kosten in Kauf

Medienmitteilung vom 15. November 2023

- Seit 2020 sind die Vermögensverwaltungskosten um insgesamt acht Basispunkte gestiegen – im Fünfjahres-Durchschnitt betragen sie 0,48% p.a.

- 2022 klaffen die tiefsten und höchsten Vermögensverwaltungskosten mit 0,14% und 1,23% weit auseinander – Streubreite der Vermögensverwaltungskosten hat stark zugenommen

- Branchen- und Regionenvergleich zeigt deutliche Unterschiede: Handel und verarbeitendes Gewerbe sind am teuersten, Deutschschweizer Kassen sind kostengünstiger als Kassen aus der Romandie

- Top-Performer-Kassen zahlen höhere Vermögensverwaltungskosten. Dennoch: Die Nettorendite nach Abzug aller Kosten des besten Zehntels beträgt über fünf Jahre jährlich 3,7% – das schlechteste Zehntel erzielte 0,2% pro Jahr, trotz tieferer Vermögensverwaltungskosten

Für die meisten Schweizerinnen und Schweizer stellt das individuelle Pensionskassenguthaben ihr grösstes Vermögen dar. Für die rund 4,4 Mio. Versicherten verwalten Schweizer Pensionskassen aktuell über CHF 1'100 Mrd. Regelmässig stehen die mit der Verwaltung dieses Vorsorgevermögens anfallenden Kosten im Fokus der Öffentlichkeit.

Die Vermögensverwaltungskosten der Schweizer Pensionskassen sind mit durchschnittlich 0,48% p.a. des bewirtschafteten Vermögens im internationalen Vergleich konkurrenzfähig. Die aktuelle Spezialauswertung der Schweizer Pensionskassenstudie von Swisscanto zeigt, dass die Vermögensverwaltungskosten seit 2020 angestiegen sind. Über die vergangenen fünf Jahre (2018 bis 2022) sind sie von 0,48% auf 0,54% angewachsen, in den Jahren 2019 (0,45%) und 2020 (0,46%) waren sie im Vergleich zu 2018 hingegen rückläufig. Die Streuung der Vermögensverwaltungskosten war 2022 mit einer Spannbreite von 0,14% bis 1,23% markant grösser als in den Vorjahren (2018 bis 2022).

Insbesondere bei grossen Vorsorgeeinrichtungen mit Vermögen über CHF 500 Mio. sind die Kosten von 2021 auf 2022 deutlich gestiegen – von 0,48% auf 0,56%. Dem Plus von acht Basispunkten bei den grossen Kassen stand ein Kostenanstieg von zwei Basispunkten der kleineren Kassen mit Vorsorgevermögen unter CHF 500 Mio. gegenüber (2022: 0,51% vs. 2021: 0,49%).

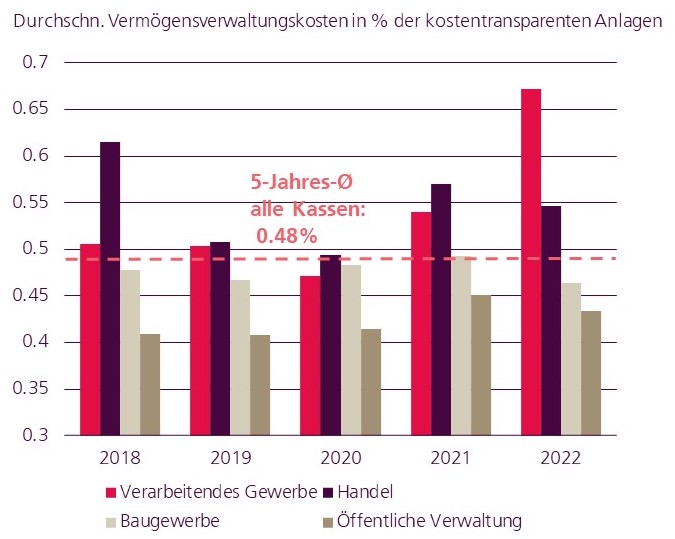

Kosten variieren je nach Branche

Deutliche Unterschiede zeigt ein Branchenvergleich über fünf Jahre (siehe Grafik 1): Der Handel führt mit durchschnittlich 0,55% p.a. Vermögensverwaltungskosten die Rangliste der teuersten Branchen an, dicht gefolgt vom verarbeitenden Gewerbe mit 0,54% p.a. Die niedrigsten Vermögensverwaltungskosten mit 0,42% p.a. weist die öffentliche Verwaltung aus. Das Baugewerbe ist mit 0,48% p.a. ebenfalls im unteren Bereich angesiedelt. In der Finanzbranche betragen die durchschnittlichen Vermögensverwaltungskosten 0,50% p.a. im Auswertungszeitraum 2018 bis 2022.

Deutschschweiz günstiger als Romandie

Beim Vergleich der Regionen zeigt sich, dass im 2022 die Deutschschweizer Pensionskassen mit durchschnittlich 0,55% Vermögensverwaltungskosten günstiger unterwegs waren als ihre Westschweizer Pendants mit 0,69%. Die höchsten durchschnittlichen Kosten wurden im 2022 im Kanton Genf mit 0,73% festgestellt, die geringsten im Kanton Bern mit 0,44%.

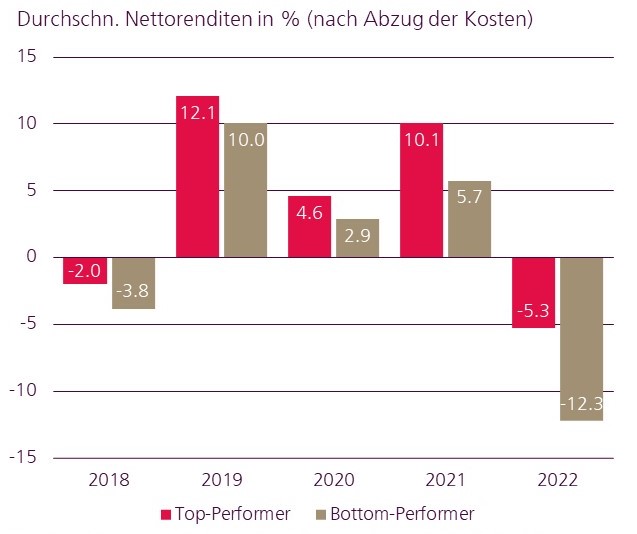

Signifikante Unterschiede bei Nettorenditen

Die detaillierte Auswertung der Top- und Bottom-Performer zeigt, dass die Höhe der Vermögensverwaltungskosten nicht das entscheidende Kriterium für eine gute oder schlechte Nettorendite darstellt. Der Blick in die Daten (siehe Grafik 2) zeigt, dass es beachtliche Unterschiede bei der erzielten Anlagerendite gibt. «Tiefere Kosten bringen nicht immer einen Vorteil, ein Verzicht auf teurere Anlageklassen geht zulasten der Diversifikation und reduziert auch potenziell die Gesamtperformance», sagt Iwan Deplazes, Leiter Asset Management der Zürcher Kantonalbank. Vergleicht man jeweils das Zehntel der Kassen miteinander, die in den letzten fünf Jahren die höchsten beziehungsweise tiefsten Nettorenditen erzielt haben, zeigt sich folgendes Bild: Während das beste Zehntel der Kassen zwischen 2018 bis 2022 jährlich 3,7% erwirtschaftete, erzielte das schlechteste Zehntel der Kassen 0,2% pro Jahr. Im herausfordernden Jahr 2022 resultierte für die Top-Performer –5,3%, für die Low-Performer hingegen –12,3%.

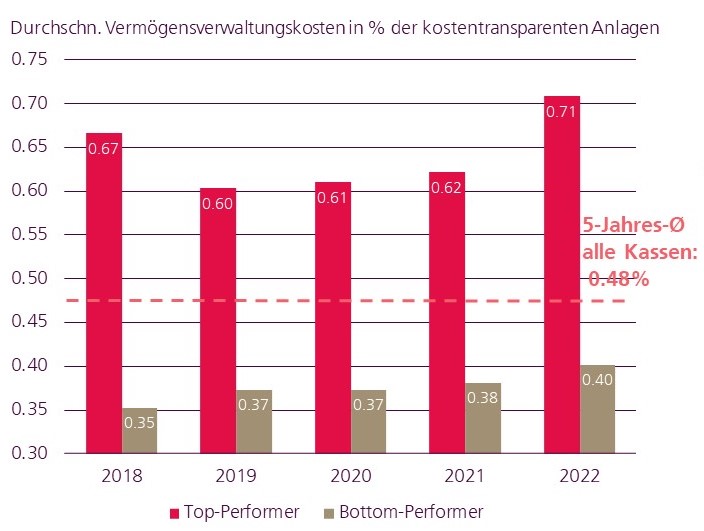

Top-Performer mit höherer Kostenbasis

Obwohl die Top-Performer im Gegensatz zu den Low-Performern jährlich eine um 3,5 Prozentpunkte bessere Nettorendite erzielten, wiesen sie eine im Durchschnitt um 27 Basispunkte höhere Kostenbasis aus (siehe Grafik 3). Die durchschnittlichen Vermögensverwaltungskosten der Top-Performer betrugen im Zeitraum 2018 bis 2022 0,64% p.a., diejenigen der Bottom-Performer im selben Zeitraum 0,38% p.a. «Nicht möglichst tiefe Kosten, sondern möglichst hohe Nettorenditen sind das Ziel der Pensionskassen», sagt Francesca Pitsch, Studienleiterin der Schweizer Pensionskassenstudie.

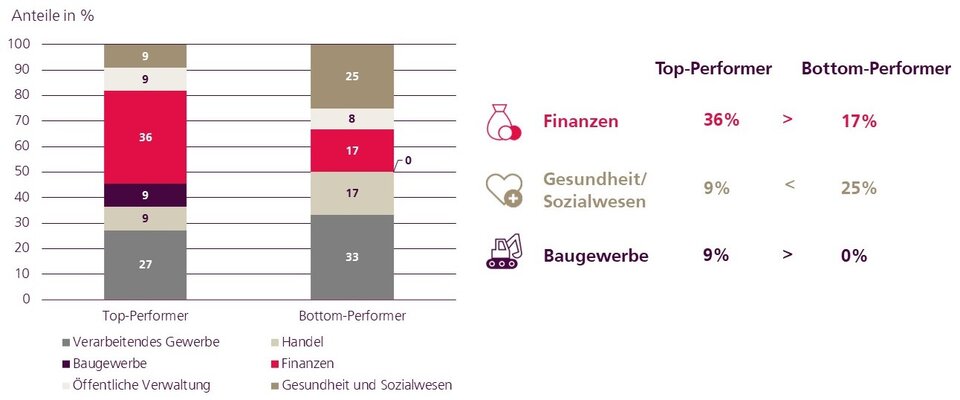

Finanzbranche häufig bei Top-Performern vertreten

Folgende Branchen (siehe Grafik 4) haben in den letzten Jahren gute Renditen erzielt: Mit einem Anteil von 36% sind viele Pensionskassen aus der Finanzbranche unter den Top-Performern (durchschnittliche Kosten von 0,50% p.a.), gefolgt vom verarbeitenden Gewerbe mit ebenfalls tendenziell höheren Vermögensverwaltungskosten (0,54% p.a.).

Asset Allocation für Rendite und Kosten entscheidend

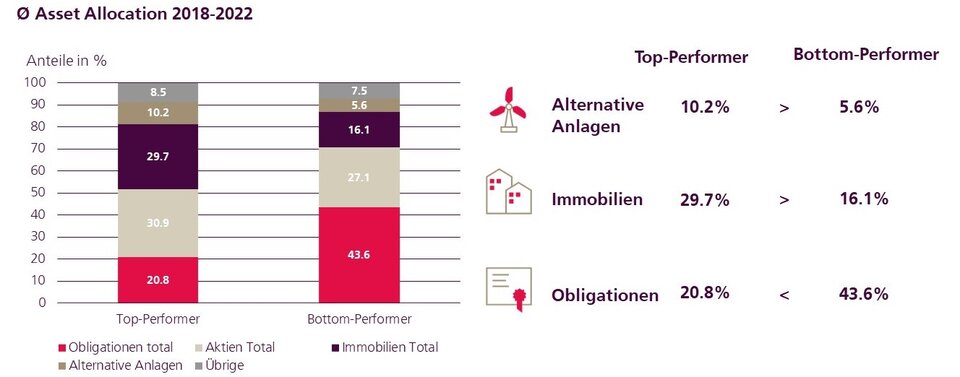

Die in Grafik 3 dargestellten höheren Vermögensverwaltungskosten sind vorwiegend im Zusammenhang mit der Asset Allocation der Kassen zu sehen (siehe Grafik 5). Die Top-Performer waren zwischen 2018 bis 2022 signifikant mehr in die deutlich bewirtschaftungsintensiveren und damit teureren Alternativen Anlagen sowie Immobilien investiert. Im Gegenzug lag der Obligationenanteil markant tiefer.

Die Gegenüberstellung der besten und schwächsten Kassen im Vergleichszeitraum zeigt, dass sich eine möglichst breite Diversifikation über alle Anlageklassen hinweg gelohnt hat. Dies schliesst auch Anlageklassen mit höheren Managementgebühren mit ein, da diese massgeblich zur höheren Nettorendite beigetragen haben.

Hinweis zur Auswertung und dem vorhandenen Pensionskassen-Sample

Die Schweizer Pensionskassenstudie von Swisscanto ist die umfassendste Studie zum Zustand der Schweizer Pensionskassen. Sie basiert auf einer repräsentativen, jährlich durchgeführten Umfrage, an der sich jeweils Schweizer Vorsorgeeinrichtungen beteiligen, die rund 70% des Vermögens in der beruflichen Vorsorge repräsentieren. Im Jahr 2023 wurde die Studie zum 23. Mal durchgeführt.

Die vorliegende Analyse zu den Vermögensverwaltungskosten untersucht im Zeitraum von fünf Jahren zwischen 2018 und 2022 die Angaben von 780 Beobachtungen (156 Beobachtungen pro Jahr und davon 16 Top-Performer und 16 Bottom-Performer). Verwendet wurden ausschliesslich Daten von jenen Kassen, die in dieser Periode jedes Jahr an der Schweizer Pensionskassenstudie teilgenommen haben. Dadurch können Variationen in den untersuchten Grössen aufgrund von Änderungen des Teilnehmerpools zwischen den Umfragejahren eliminiert werden.

Generelle Informationen zur Schweizer Pensionskassenstudie unter zkb.ch/pensionskassenstudie