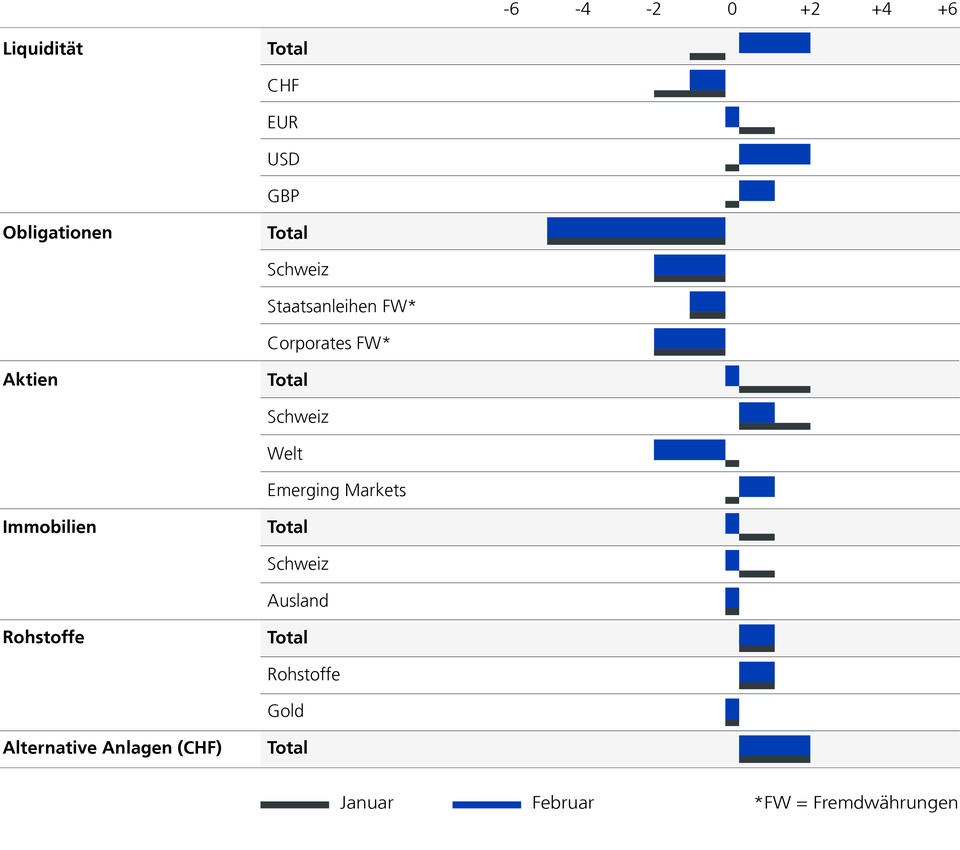

Auch Value-Aktien wurden nach unten mitgerissen. Globale Aktien konsolidierten im Januartief bis 10%; der 200-Tages Moving Average im MSCI World Index wurde durchbrochen. Der Grund: Das Fed liess unmissverständlich wissen, auf Kurs zu Leitzinserhöhungen und Bilanzabbau zu sein. Ihr neues Narrativ, die erfolgreiche Gratwanderung zwischen Arbeitsmarkt und Inflation inklusive fester Verankerung der Inflationserwartungen, ist am Markt noch nicht so recht angekommen.

Wir sehen Risiken, dass sich die Konjunktur abschwächt und der Aktienmarkt den geldpolitischen Regimewechsel noch nicht vollständig verdaut hat. Das Umfeld für Aktien hat sich verschlechtert. Wir präferieren nun eine neutrale Aktienquote und behalten uns vor, zeitnah Aktien zuzukaufen. Weiterhin übergewichtet bleiben wir bei Rohstoffen, da die Angebotsknappheit eher noch zunimmt und Rohstoff-investments zudem als Absicherung gegen geopolitische Spannungen wirken.